5,000万円は大金です。

ですが意外と手元に5000万円の貯金が出来ることはあります。貯金でこつこつ貯めたという人もいるでしょうし、不動産の売却や遺産の相続などでまとまったお金が入ったという人もいるでしょう。

いずれにせよ大きな資金になるので効率的に資産運用していく事が大切です。

今回は5,000万円というまとまったお金を効率よく資産運用する方法を解説します。

5,000万円を安定運用して1億円を目指そう

当然ですが、資産運用は運用する資産が大きいほど有利です。

小さい資金しかないと大きくリスクを取ってリターンを狙っていくしかないかもしれません。

ですが、5,000万円を運用するなら損をしないことが大切です。

安定的に運用していけば十分な資産を築くことが出来ます。

例えば、5,000万円を年利3%、5%で資産運用したとしましょう。

| 年利3% | 年利5% | |

| 1年後 | 5,150万円 | 5,250万円 |

| 5年後 | 5,796万円 | 6,381万円 |

| 10年後 | 6,719万円 | 8,144万円 |

| 15年後 | 7,789万円 | 1億394万円 |

| 20年後 | 9,030万円 | 1億3,266万円 |

| 30年後 | 1億2,136万円 | 2億1,609万円 |

このように年利3%や5%の安全な資産運用でも5,000万円を1億円にすることは十分可能なのです。

それでは、具体的にどんな資産運用が適しているか見ていきましょう。

5,000万円を株式投資で運用する

メリット

株式投資のメリットは、大きくリターンをあげられる事です。

テンバガーと言われるような10倍以上に株価が成長する銘柄も見られます。

基本的に株式投資はおすすめです。

時間を掛けてきちんと勉強し、スキルをあげていけば投資リターンも徐々に良くなっていくでしょう。

株式投資に興味がある人はぜひ個別銘柄への投資を考えてみて下さい。

デメリット

逆に言うと、デメリットは素人には難しいという点です。

スポーツでもそうですが、プロとアマチュアが戦ったら十中八九プロが勝ちます。

個人投資家の9割は負けると言われていますが、よっぽど株式投資が好きでのめり込める方じゃないと負けてしまうのです。

負けた時の下落幅も大きいので、株式投資は素人にはハードルの高いプロ向けの投資と言えるでしょう。

関連記事

『あなたが株式投資で儲からないのには理由がある!成功の法則を検証する』

5,000万円を不動産投資で運用する

メリット

建物があって実物がある投資になるので安心感があります。

また、投資家の属性が良ければ銀行から借入をしてどんどん事業を拡大していくことが出来ます。

上手くいけば不動産投資で億万長者になれますね。

しかし、失敗すればバブルが崩壊した時のように破産してしまう事になります。

デメリット

日本のこれからの人口は減少していくといわれています。

さらに、最近は東京オリンピックの影響もあり物件価格は高騰しています。

今まで不動産投資をずっとやってきたが、物件価格が高騰したため最近は買える物件がないなんていう話も聞くほどです。

今ちょうど不動産を売却するくらいのタイミングの人はちょうどいい時期に不動産を購入したと思います。

ですが、これから不動産投資を始めるのは遅いです。

関連記事

『不動産投資はキケン!絶対に失敗してしまうたった一つの理由とは』

『【購入前に必読】マイホーム購入のコレだけはだめ!絶対に損する条件とは』

5,000万円を定期預金で運用する

メリット

定期預金のメリットは元本保証である事です。

減る心配をせずに資産を預けておくことが出来ます。

心労がかからないというのが大きなメリットでしょう。

デメリット

一方、金利はとても低くなっています。

例えば、三菱UFJ銀行であれば0.01%です。

これは、5,000万円預けて5,000円の利息です。

ほとんど資産が増えないのが大きなデメリットです。

関連記事

『「貯金だけ」は危ない!老後のために日本人がすべき資産運用とは!』

5,000万円を投資信託で運用する

メリット

投資信託のメリットはいつでも売買出来る事です。

買いたいときにネットから注文が出来、売りたいときもネットから注文が出来ます。

資金をすぐに動かせるという点は魅力的です。

何か急に資金が必要になった時もすぐに解約して資金を回すことが出来ます。

デメリット

一方で、運用の質には不安が残ります。

投資信託は1万円からでも投資ができ、誰もが投資が出来る商品となっています。

そのため、万人受けするようなインデックス投資や素人にも分かりやすいテーマ型の商品が多く販売されています。

テーマ型投信というのは、例えば「AI」や「バイオ」などこれから流行りそうな銘柄を集めた投資信託です。

大抵、流行りものというのは投資信託になるような段階では人気が過熱した後です。

そのタイミングで買っても、将来は値下がりする事が多いです。

それでも、みんな何となくこれから流行りそうだという理由で買ってしまう訳ですね。

投資信託はこのように多くの素人に売る事を目的にして設計されているので、運用の質が担保されていないのがデメリットです。

関連記事

『債券型の投資信託は絶対に損する?3つのよくある勘違いとは』

5,000万円という大金を運用するならヘッジファンドがおすすめ

それでは、大金を持っている資産家達はどのように資産を運用しているのでしょうか?

欧米の資産家達はヘッジファンドを愛用

金融先進国である欧米では、富裕層の資産運用の方法としてヘッジファンドが好まれています。

ヘッジファンドとは富裕層を専門に資産運用を行うプロフェッショナル集団です。

投資信託では出来ない専門的な手法を用いて利益を追求します。

優秀なファンドマネージャーを見つけると、資産家達はこぞって自分の資産を運用してくれないかと依頼します。

ファンドマネージャーは身内や近い距離の人からしか出資を受け付けない方針の人もいますし、外部資金を受け入れる人もいて、それはファンドマネージャーによって様々です。

海外の資産家達にとっては、優秀なファンドマネージャーを見つけられるかどうかが資産運用の肝となっています。

会社という組織ではなくファンドマネージャー個人の腕を評価する世界

日本では会社名で判断するのがまだまだ一般的ですね。

「大手証券会社だから大丈夫」

「メガバンクだから大丈夫」

残念ながら資産運用の本質は運用担当者が優秀かどうかです。

会社名と言う看板に惑わされるのではなく、ファンドマネージャー個人について注目することが大切です。

海外の一流ファンドマネージャーとは

それではせっかくなので海外の一流ファンドマネージャーを紹介していきます。

ウォーレン・バフェット

(出典:bloomberg)

ウォーレンバフェットはもう超がつくほどの有名人ですね。

投資に携わっている人で知らない人はいないでしょう。

株式投資で年利20%を50年間続けたといわれており、世界長者番付の常連です。2019年は第3位にランクインしました。

総資産は825億ドルにのぼる一方で、私生活は質素で無駄遣いはせず、慈善事業にも力を入れています。

そのため、バフェットは「オマハの賢人」と呼ばれています。

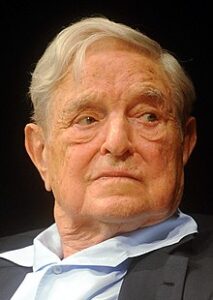

ジョージ・ソロス

(出典:Wikipedia)

ジョージ・ソロスはクォンタムファンドをジム・ロジャーズとともに設立しました。

このファンドは1973年からの10年間で4,200%のリターンをもたらしました。

また、他にも有名なエピソードがあります。

ジョージ・ソロスは1992年にポンドの価値は下がると考え大量の売りを浴びせました。

その規模は何と100億ドルに上りました。

当然、イギリス政府はポンドが暴落しないように買い支えますが、最終的にはポンド危機と呼ばれる大暴落が発生してしまいました。

これによりジョージ・ソロスは「イングランド銀行を潰した男」と呼ばれています。

何とも豪快な話ですね。

日本にもいる!優秀なファンドマネージャー

海外ファンドの逸話には驚かされましたね。

国内に目を向けてみれば、日本にももちろん優秀なファンドマネージャーはいます。

ヘッジファンドはその性質上、中々情報が出ていないのでどんなファンドがあるのか分からないかもしれません。

調べるのが大変だという方は、おすすめのヘッジファンドをランキングにしてますので良ければ参考にしてみて下さい。