日本株が伸び悩んでいる昨今、海外の株式が注目されています。東南アジアの株式が注目を集めていますが、とくにシンガポールは高配当ということで人気を集めています。

シンガポール株式市場の魅力は実際どうなのか、これから成長していくのか、実態を解説していきます。

他の新興国については別記事でも解説していますので良ければご一読ください。

関連記事

『今後フィリピン株は儲からない!?投資すべきではない理由とは』

シンガポールってこんな国!

概要

| 国名 | シンガポール共和国 |

| 面積 | 719.9平方キロメートル |

| 人口 | 564万人 |

| 宗教 | 仏教、ヒンドゥー教、イスラム教、キリスト教など |

| 公用語 | マレー語、英語、中国語、タミル語 |

| 実質GDP成長率 | 3.23% |

| 名目GDP | 3611億ドル |

| 1人当たり名目GDP | 6万4041ドル |

シンガポールの国土面積は東京23区よりも少し大きいくらいで、広さという意味でいくと非常に小さい国です。

ですが、GDPは大きくなっており、とくに1人当たり名目GDPは6万4041ドルと日本の3万9303ドルよりもはるかに大きいです。

これはなんと世界8位の水準を誇っており、シンガポールの1人当たり名目GDPは米国よりも高いのです。シンガポールは小さいながらも効率的に発展している国となっています。

シンガポールはなぜ発展したのか?

では、シンガポールは小国であり特別な資源もない中なぜ発展できたのでしょうか?

その理由は、徹底した実力主義社会にあります。

資源もなく人も少ない国が大きな成長を遂げるには、人材の質で勝負するしかありません。シンガポール社会は徹底した実力主義の社会なのです。

海外から優秀な人材を招くために外資誘致を積極的に行ったことと、国内においては厳しい実力社会の仕組みを作りました。

まず小学校6年生になるとPSLEという全国統一テストを受けます。ここでおおまかな進路が決まります。その後も優秀な成績を残した人しか国立大学にはいけません。成績を残せずやむなく海外の大学に進学する人も多いです。

さらに、シンガポールにはGLCという政府関連企業があり、政府の意向のもと事業を行う企業があります。ここで活躍するには学業を優秀な成績で修める必要がありまさにエリートしか入れない会社となっています。

厳しく感じるかもしれませんが、小国の存亡をかけた徹底したエリート教育・実力主義社会がシンガポールをここまでの経済大国におしあげたのです。

シンガポールの経済状況

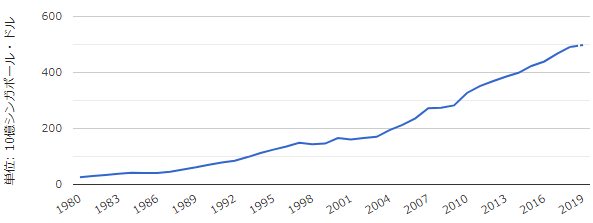

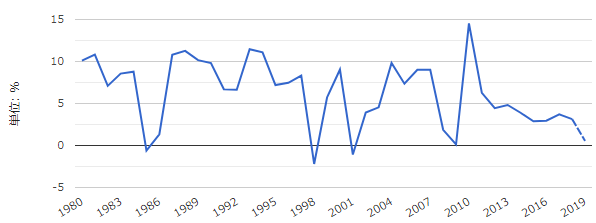

GDPの推移

続いて、シンガポールの経済状況はどうなっているのか見ていきましょう。

シンガポールの名目GDPと経済成長率の推移はこちらです。

(出典:世界経済のネタ帳)

1980年代から経済成長率10%をこえる年もあり急速に発展したきたことが分かります。しかし、2013年からのここ5年は3%ほどと失速しており、2019年に至ってはほぼ横ばいとなることが見込まれています。

シンガポールの経済成長には頭打ち感があるのは否めないでしょう。

これまでシンガポールは積極的に優秀な外国人を受け入れ発展を遂げてきましたが、いまや国民の40%以上が移民と言われる国家となってしまいました。

シンガポール国民は職を奪われ失業率が高まり、貧富の差が広がっています。こうした不満はつもりつもって政府の政策に向けられています。

その結果、シンガポールに移住するための条件が厳しくなり、以前より外資誘致が難しくなってしまいました。シンガポールへの海外からの流入が減速したことにより、経済成長も鈍化しているのです。

シンガポール株は投資に値するのか?

株式市場の概要

それでは、シンガポールの株式市場について見ていきましょう。

シンガポールの取引所は「シンガポール証券取引所」です。同じASEANであるフィリピンやインドネシアとの比較で見てみましょう。

| 国名 | シンガポール | インドネシア | フィリピン |

| 証券取引所 | シンガポール証券取引所 | インドネシア証券取引所 | フィリピン証券取引所 |

| 上場企業数 | 736銘柄 | 637銘柄 | 266銘柄 |

| 時価総額 | 70兆円 | 55兆円 | 36兆円 |

| PER | 14 | 16.6 | 18.5 |

| 配当利回り | 4.52% | 2.87% | 1.84% |

上場企業数から見るとシンガポールは736銘柄と一番多く、時価総額も70兆円と一番大きくなっています。シンガポールの株式市場はすでに発展しており大きな規模となっていることが分かります。

シンガポール株は安いのか?高いのか?

続いて株価水準について見ていきましょう。株価が高いのか安いのかを判断するにはPERをみます。

PERの値が小さいと割安で、PERの値が大きいと割高と判断することができます。投資するならPERが小さいものがおすすめです。

表を見るとシンガポールのPERは14です。けっして割高ではないですが、日本が13であることを考えると割安とも言えない水準です。

つまり、シンガポールの株価はすでにある程度適正な水準となっており、お買い得感はほぼないです。

新興国投資がしたい、これから成長する国に投資したい、というのであればシンガポール株は選ばない方が良いです。

シンガポール株の魅力は高配当!?

続いて、配当利回りついて見てみましょう。

株式を保有していると、配当がもらえます。配当利回り4.52%ということは、100万円保有していれば4.52万円の配当が貰えるということです。

インドネシアの配当利回りは2.87%、フィリピンの配当利回りは1.84%ですのでシンガポールの配当利回りは高いことが分かります。

シンガポール株は配当ねらいで保有するなら悪くない選択肢に思えるかもしれません。

ですが、配当利回り狙いで保有するなら日本株の方がより良い選択肢だと思います。なぜなら、為替リスクがないからです。

海外の株に投資する際は値上がり益が見込めるのであれば、為替リスクを考えても十分リターンが見込めます。

しかし、配当利回り程度の利益であればどうなるか分からないので、海外よりも国内株の方がおすすめです。

まとめ

今回はシンガポール株について解説しました。まとめるとこちらです。

- 1980年代からシンガポール経済は急速に発展したが現在は頭打ち

- 株式市場も同様に発展しており株価も適正な価格まで値上がってしまっている

- 株価の上昇は見込みづらい

- 配当利回りは4.52%と高い水準

- ただ、為替リスクがあるので配当目的の保有はおすすめしない

シンガポール株は、株価の上昇は期待しづらいです。為替リスクがあるので、配当ねらいでの保有もおすすめしません。

せっかく新興国株式に投資をするなら、株価上昇が十分に狙える株式に投資すべきです。

多少のリスクを取ってでもハイリターンを狙えるのが新興国株投資の大きな魅力だからです。

ハイリターンを狙える新興国は確かに存在し、魅力的な国はいくつかあります。日本国内にとどまらず世界に目を向けることで有望な投資先を見つけることができます。

私が調査した結果、おすすめの投資国や投資先ファンドについては下記のヘッジファンドランキングにまとめています!

投資先をお探しなら役立つと思いますので、ぜひあなたにピッタリの投資先を確認してみて下さい!