株式投資で欠かせないのが決算書の分析です。決算書を分析すれば投資して良い企業なのかダメな企業なのかが丸わかりです。

とは言っても、いきなり決算書の分析と言われてもいまいち見方が分からないという人も多いでしょう。

そこで今回は、本当に重要なポイントに絞って貸借対照表の本質について解説します!

関連記事

『株式投資で必須!貸借対照表の資産って何?分かりやすく解説』

『もう騙されない!株式投資で倒産しない安全企業を見つける方法とは』

決算書で重要な3種類とは

「株式投資をするなら会社の決算書を必ず確認しなさい。」

そう言われますが、そもそも決算書とは何を指しているのでしょうか?

細かく見ればキリがありませんが、一般的には次の3つの書類が重要な書類です。

- 貸借対照表

- 損益計算書

- キャッシュ・フロー計算書

①貸借対照表

これは企業の資産や負債、純資産の状況を表しています。企業ではなく人間で言えば、貯金額とか家のローンとかそういったものです。

貸借対照表については本記事で細かく解説していきますね。

②損益計算書

こちらは、今年の利益や損失がいくらだったかをまとめたものです。人間で言えば年収がいくらだったとか医療費や保険はいくだったから税金がいくらで~といった話ですね。

③キャッシュ・フロー計算書

キャッシュ・フロー計算書は現金の流れがどうなっているかを表すものです。人間と違って企業では、現金の有無が非常に重要です。

商品を売り上げてもその代金が支払われるのが数か月後であり手元に現金がなかったために倒産してしまう、なんて事もあります。

1年の成績で見ると黒字なはずなのに倒産してしまうので黒字倒産なんて呼ばれたりもします。企業を経営するにあたっては現金の流れを常に把握しておくことがとても重要なのです。

また、粉飾決算を見破るカギにもなりますのでキャッシュ・フロー計算書は重宝されています。

貸借対照表の構成

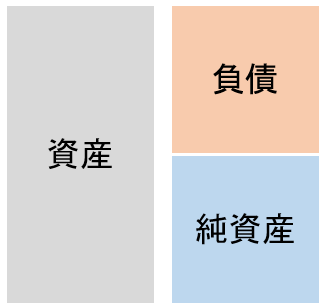

3つの要素「資産」「負債」「純資産」

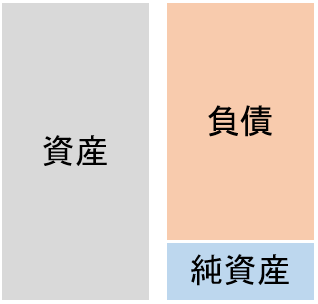

貸借対照表は3つの要素で構成されています。その3つとは「資産」「負債」「純資産」です。

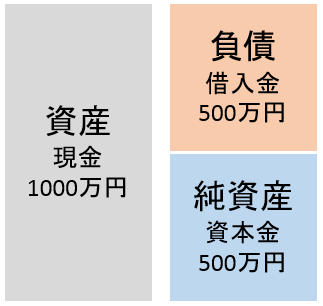

関係性としてはこちらです。

「負債」と「純資産」の合計が「資産」と必ず一致するようになっています。

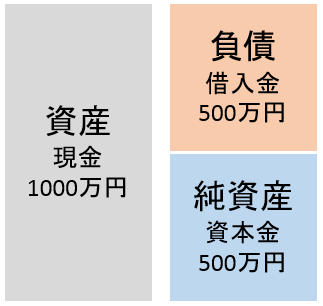

例えば、自分で500万円のお金を出して、さらに銀行から500万円のお金を借りて1000万円の現金がある会社があったとします。その場合、貸借対照表は次のようになります。

形式上はこのように表記されるのですが、これだけではまだよく分からないですよね?この図が意味するところを解説していきます。

まずは資産ですが、これは現在の会社にある資産を表しています。こちらの貸借対照表では現金1000万円とありますので、1000万円がこの会社の保有している全資産なワケです。

普通の会社であればこれに加えて建物や商品なども含まれてきます。資産は何となくイメージしやすいのではないでしょうか。

一方で、少しイメージし辛いのが負債と純資産です。これらについても順に解説していきます。

負債の本質とは

負債を一言で言うと「他人のお金」

負債について注目すると借入金500万円となっています。これは銀行から500万円借りてますよ、ということを表しています。

会社としては手元に1000万円の現金があるけれども、500万円は銀行のお金なわけですね。

つまり、負債とは他人のお金がいくらあるかを示しているのです。

負債は他人のお金ですのでいずれ返す必要があります。このいずれは返さなければいけないという点が純資産と大きく異なる点となってきます。

負債が増えるのは悪いことではない

また、意外かもしれませんが「負債=悪いもの」ではありません。むしろ負債は必要なものでもあります。

少し分かり辛いかもしれませんが、負債が増えれば増えるほど資産も増えていきますので、大きなビジネスを行うには負債は不可欠なのです。

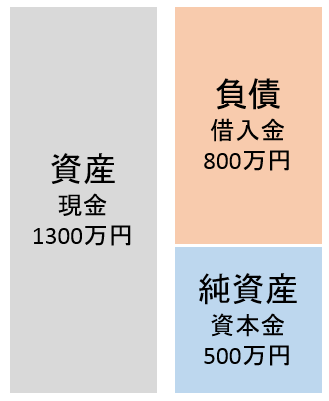

例えば追加でさらに銀行から300万円を借り入れたとしましょう。

資産は1000万円→1300万円に増えていて、負債も500万円→800万円に増えています。

資産は全体で1300万円に増えており、これは自由に使えるお金が増えていることを意味します。事業を展開するための原資が多い方が成功しやすいのは言うまでもありません。

とくに新しい事業を始める時は初期投資が必要ですから積極的な借り入れも考えられます。

借金があるのは全く悪いことではないのです。負債はあくまで立派な資金調達の方法の一つなのです。

もちろん借金が増えれば倒産のリスクも高まりますのでやや強気な資金調達な方法であることは間違いありません。闇雲に借金すれば良いという訳ではないので注意して下さい。

純資産の本質とは

続いて純資産について見ていきましょう。純資産のところには資本金500万円とあります。

これは株主から募ったお金ですね。株主とは会社の所有者です。例えばAさんが100%株主で500万円を出したとしましょう。

銀行などの他人から借りたのではなく自分でお金を出してますので、純資産は自己資本となります。

一つ注意点としては、株主(所有者)と経営者は必ずしも一致するわけではないということです。

自分でお金を出して自分で経営する場合もありますが、誰かを雇って経営する場合もあります。小さい会社だと自分でお金も出して経営するオーナー企業も多いですが、大企業であれば株主と経営者は別であることが多いです。

この場合であれば500万円を出したAさんが自分で経営することもあれば、誰か他の人を雇って経営させることもあります。前者はオーナー社長で後者は雇われ社長なんていったりもしますね。

いずれにせよ、純資産は自己資本ですので返済の必要がない安全なお金です。純資産が多い企業は安全だと覚えておくといいでしょう。

貸借対照表のバランスで見る安全判断

負債と純資産に注目しよう

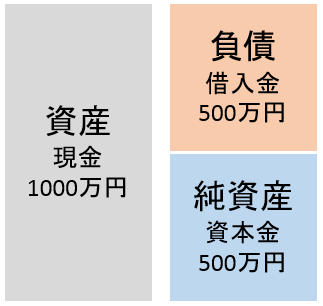

ここまでの話をまとめてみましょう。貸借対照表を見ることで企業の安全性を大まかに判断することができます。

まず、こちらは負債が少なく純資産が多いパターンです。他人のお金が少なく自己資本が多いですので非常に健全な形だと言えます。

このようなパターンの企業には安心して投資することができます。

続いてこちらは負債が多いパターンです。他人のお金である負債がほとんどとなっていますので不健全な形だと言えます。

この場合はさらに細かい内訳を見ていかないといけません。負債が多く現金などの流動性の高い資産が少ない場合はとくに危険です。

最悪の場合は倒産もあり得ますので注意しましょう。

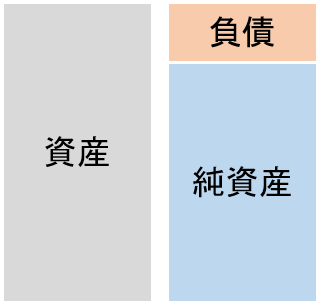

債務超過には気を付けろ

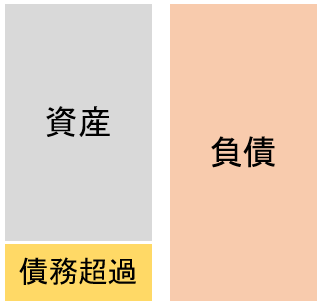

そして、最も注意しなければならないパターンがこちらです。

なんと資産よりも負債が大きくなってしまっているパターンです。事業で上手く利益を出せずにどんどん資産がなくなっていってしまったのです。

この状況は債務超過と言われる状態で非常に危険です。必ずしもすぐに倒産する訳ではありませんが、ステークホルダーからの信用が著しくなくなります。

具体的には、銀行が融資してくれなくなったり、後払いで仕入れができなくなったりします。

これでは遅かれ早かれ倒産してしまうでしょう。株式投資では絶対に債務超過の企業には投資しないようにしましょう。

まとめ

貸借対照表を読み解くことで企業の財務状況を把握することができます。

とくに負債と純資産に注目することで、この企業は誰のお金で事業をやっているのか?ということが分かります。

株式投資の企業選定の際には非常に重要な情報になってきますのでぜひ参考にしてみて下さい。